- FX取引の税金はどのように計算すれば良いの?

- 総合課税と申告分離課税の税金の違いは?

- FX取引の損失は翌年に繰り越せるの?

- FX取引の必要経費として認められるものは?

FX取引(外国為替証拠金取引)は、少額の証拠金で大きな取引ができる人気の投資方法ですが、利益が出たら確定申告が必要です。しかし、取引形態によって税金の計算方法や税率が異なるため、多くの方が混乱しています。

ぜいむたん

ぜいむたん

1. FX取引の基本と所得区分

FX(外国為替証拠金取引)とは、外国通貨の売買を一定の証拠金(保証金)を担保にして、その証拠金の何十倍もの取引単位で行う取引です。

FX取引の所得区分

FX取引の利益は「雑所得」に分類されますが、取引の形態によって課税方法が異なります。大きく分けると以下の2種類になります。

| 取引形態 | 課税方法 | 税率 |

|---|---|---|

| 取引所取引 (くりっく365など) | 申告分離課税 | 一律20% (所得税15%+住民税5%) |

| 店頭取引 (FX会社との相対取引) | 総合課税 | 所得に応じた累進税率 (最大55%) |

2. 取引所取引(くりっく365)の税金

くりっく365などの取引所取引で発生した利益は、「先物取引に係る雑所得等」として申告分離課税の対象となります。

申告分離課税のメリット

- 所得の金額にかかわらず税率が一律20%

- 他の先物取引との損益通算が可能

- 損失の3年間繰越控除が可能

取引所取引で損失が出た場合、同じ年の他の先物取引の利益と相殺できます。さらに、損益通算してもなお控除しきれない損失は、翌年以降3年間にわたって繰り越すことができます。

3. 店頭取引(非取引所取引)の税金

一般的なFX会社で行う店頭取引の利益は、「雑所得」として総合課税の対象となります。

総合課税のデメリット

- 所得が増えるほど税率が上がる累進課税

- 他の所得(給与所得など)と合算して課税

- 損失の繰越控除ができない

店頭取引で損失が出た場合、その年の他の雑所得内でのみ損益通算が可能ですが、給与所得などの他の所得区分との損益通算はできません。また、損失の繰越控除もできないため、その年で損失を計上できなければ税務上のメリットを受けられません。

4. FX取引の必要経費

FX取引で生じた利益から控除できる必要経費には以下のようなものがあります。

| 経費の種類 | 具体例 |

|---|---|

| 取引関連費用 | スプレッド、手数料、スワップポイント(マイナスの場合) |

| 通信費 | インターネット接続料、電話代、プロバイダ使用料(取引に使用した割合) |

| 器具備品費 | パソコン、モニター(取引に使用した割合) |

| 資料費 | 投資関連の書籍、新聞、雑誌など |

| セミナー費用 | FX関連のセミナー参加費、交通費 |

| 事務所費 | 個人事業の開業届提出済みの場合、家賃や光熱費の一部 |

5. FX取引の確定申告手順

FX取引の確定申告は、取引形態によって使用する書類が異なります。

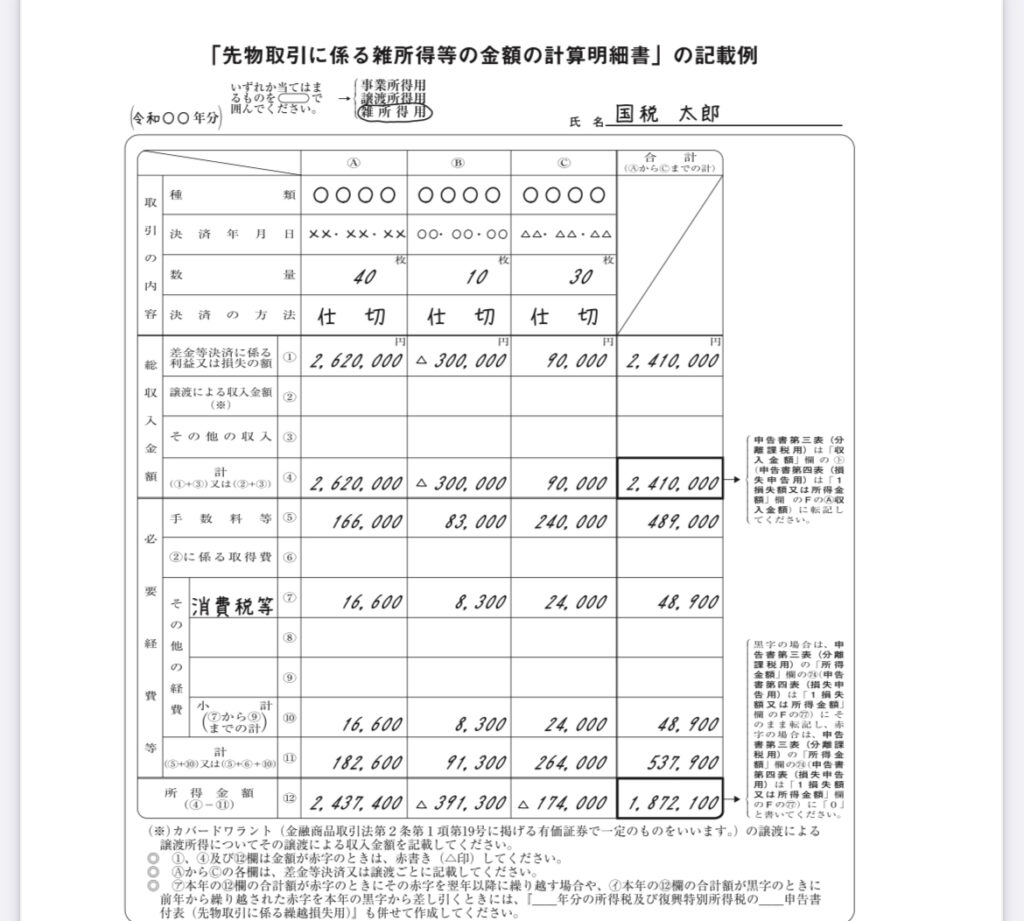

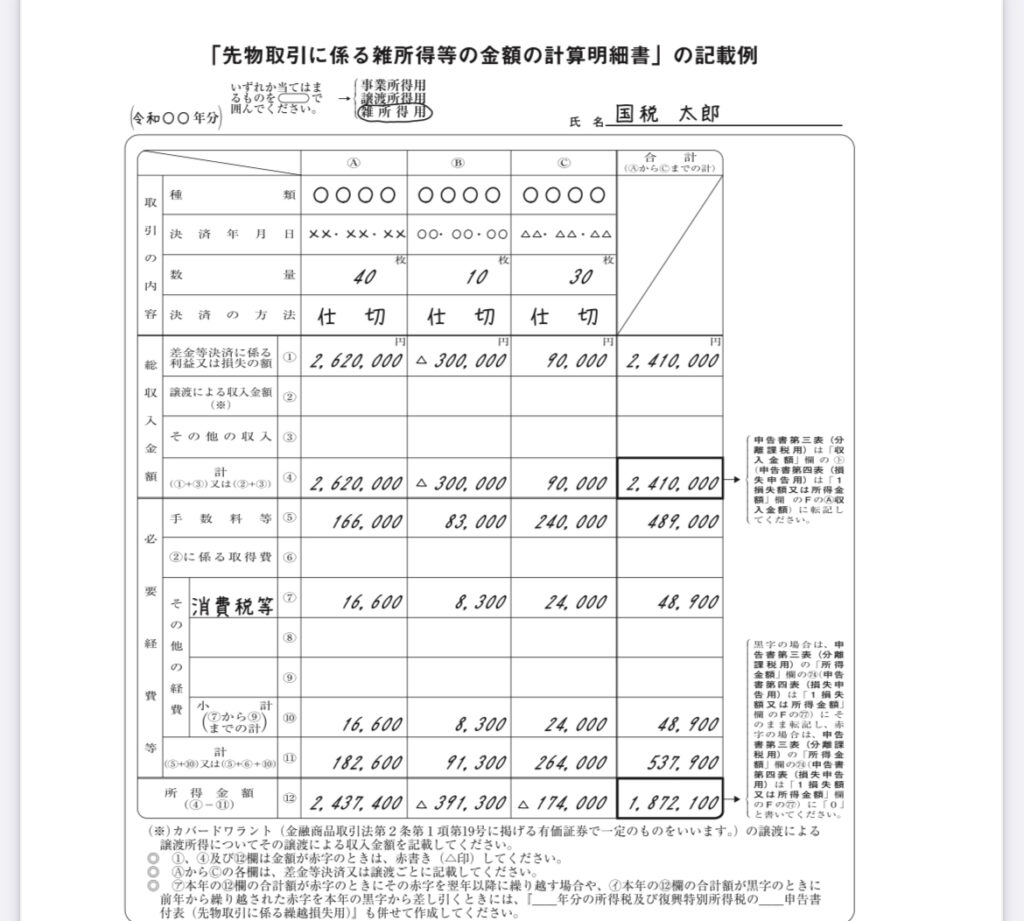

取引所取引(申告分離課税)の場合

- 確定申告書B第一表・第二表を記入

- 先物取引に係る雑所得等の金額の計算明細書(申告書付表)を記入

店頭取引(総合課税)の場合

- 確定申告書B第一表・第二表を記入

まとめ:FX取引の税金対策ポイント

税制面を考慮すると、くりっく365などの取引所取引が有利

年間取引履歴と損益計算書を必ず保存

取引関連の経費は領収書を保管し、按分比率も記録

3月15日までに確定申告を完了させる

FX取引の税金は複雑ですが、取引形態による違いを理解し、適切な税金計画を立てることで節税が可能です。特に取引所取引(くりっく365など)を利用することで、税率の優遇や損失の繰越控除など大きなメリットを受けられます。

コメント